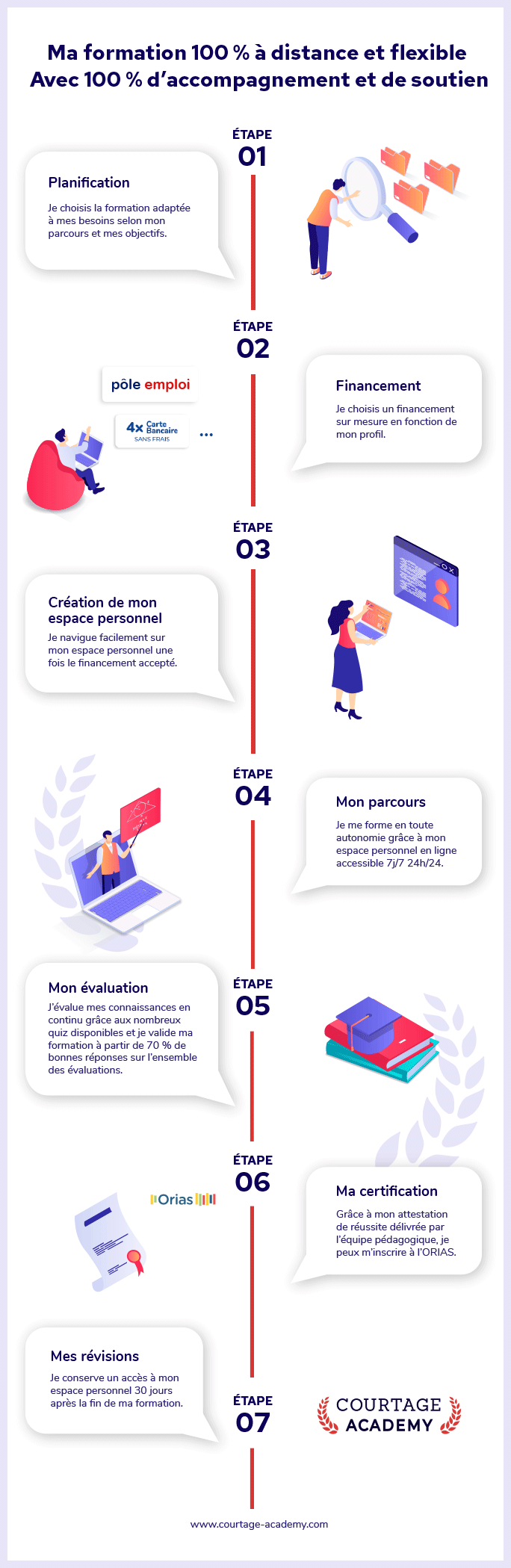

Pack Formation IOBSP niveau 1 et assurances emprunteurs

Date dernière mise à jour de la formation : 22/02/2024

675 €

4x sans frais ![]()

Bon nombre de nos clients

sont intégralement financés

- Durée : 150 heures + 14 heures

- Méthode : 100 % e-learning

- Prérequis : Tous niveaux

- Public : Tous publics

- Type de validation : QCM contrôle continu

- Téléchargez la plaquette IOBSP niveau 1

- Téléchargez la plaquette IAS niveau 3

Ce pack IOBSP niveau 1 et IAS niveau 3, entièrement en e-learning, vous permet de posséder l’habilitation nécessaire pour exercer en tant que :

- Courtier en Opérations de Banque et Services de Paiement (COBSP)

- Mandataire de Courtier en Opérations de Banque et Services de Paiement (MIOBSP)

- Courtier en crédit immobilier

- Courtier en prêt immobilier, regroupement ou rachat de crédits et restructuration

- Courtier en crédit à la consommation ou services de paiement

En complément de la formation IOBSP niveau 1, nous vous proposons également de réaliser la formation IAS niveau 3 spécialisation assurances emprunteurs. Cette formation vous permettra notamment de présenter une garantie emprunteur à votre client, une garantie imposé par les banques lors d’un crédit immobilier souscrit sur de nombreuses années.

Prérequis : Aucun prérequis de connaissance ou de formation n’est nécessaire pour s’inscrire à cette formation.

Capacité professionnelle : Une fois diplômé(e), 2 livrets de stage et 2 attestations de formation vous sont délivrés afin de procéder à votre enregistrement auprès de l’ORIAS à la fois en qualité d’IOBSP de niveau 1 et d’IAS de niveau 3.

Sommaire :

Objectifs de la formation

Répondre aux exigences de capacités professionnelles posées par la loi pour les Intermédiaires en Opérations de Banque et Services de Paiement, et d’Assurance.

Acquérir le niveau de compétence professionnelle requis pour l’exercice de la profession d’Intermédiaire en Opérations de Banque et Services de Paiement de niveau 1 et IAS de niveau 3.

Obtenir en cas de succès, l’attestation de formation professionnelle et le livret IOBSP Niveau 1 et le livret IAS niveau 3 permettant l’inscription à l’ORIAS.

Permettre l’accès à la profession en répondant aux exigences de capacité professionnelle pour être immatriculé(e) auprès de l’ORIAS.

Les documents remis à l'issue de la formation

![]()

Le livret de stage IOBSP Niveau 1 (150 heures) (correspondant aux spécifications ORIAS) et le livret de stage IAS niveau 3 (14 heures)

![]()

Attestation de formation IOBSP Niveau 1 et IAS Niveau 3 (Attestation de réussite à l’ensemble des quiz)

![]()

Attestation d’assiduité sous forme de relevé de connexions

Votre principal intervenant

![]()

Responsable qualité et formateur officiel des courtiers et mandataires chez Cyberpret.com (acteur majeur du courtage en prêt immobilier depuis 20 ans)

![]()

Ancien conseiller en gestion de patrimoine

![]()

+ de 15 ans d’expériences en tant que courtier immobilier et responsable commercial

![]()

Domaines d’expertises :

- Crédits

- Crédits immobiliers

- Banque-Assurance

A. – La formation de tronc commun (durée minimale : 60 heures [niveaux 1 et 2] )

1. Les savoirs généraux

1.1. Connaissance du contexte général de l’activité d’intermédiaire en opérations de banque et en services de paiement.

1.1.1. Présentation du secteur du crédit et de l’assurance.

1.1.2. La notion d’opérations de banque et de services de paiement.

1.1.3. Les différents partenaires des IOBSP : banques, sociétés financières, assurances.

1.1.4. Le mandatement bancaire et ses limites.

1.1.5. Les risques associés aux opérations et services dont ceux transmis à la clientèle.

1.2. Les différentes catégories réglementaires d’IOBSP (art. R. 519-4 du code monétaire et

financier) et les modalités d’exercice de l’activité : contenus et limites.

1.2.1. Les courtiers, les mandataires, les mandataires d’IOBSP.

1.2.2. Les indépendants.

1.2.3. Les réseaux.

1.3. Les fondamentaux du droit commun.

1.3.1. Le statut juridique des emprunteurs : célibataires, pacsés, mariés (les différents régimes

matrimoniaux), divorcés ; et son incidence sur les conditions de prêt et la formation du contrat.

1.3.2. Capacité.

1.3.3. Validité du consentement du client (art. 1109 c. civ.).

1.3.4. Exécution des contrats de bonne foi (art. 1134 c. civ.).

1.3.5. Généralités sur les pratiques commerciales déloyales et illicites et leurs sanctions. 1.3.6.

Libertés individuelles, protection des données personnelles du client (CNIL) et respect du

secret bancaire.

1.4. Les conditions d’accès et d’exercice.

1.4.1. Immatriculation.

1.4.2. Capacité professionnelle.

1.4.3. Honorabilité.

1.4.4. Assurance professionnelle.

1.4.5. Garantie financière.

1.5. La lutte contre le blanchiment des capitaux et le financement du terrorisme.

1.6. Les modalités de distribution.

1.6.1. Le démarchage bancaire et financier.

1.6.1.1. Définition.

1.6.1.2. Les interdictions faites au démarcheur.

1.6.1.3. Les règles de bonne conduite.

1.6.1.4. Le délai de rétractation.

1.6.1.5. Les sanctions.

1.6.2. La vente à distance de produits bancaires et financiers.

1.6.2.1. Définition.

1.6.2.2. Le droit de rétractation.

1.6.2.3. Les obligations d’information.

1.6.2.4. Règles spécifiques à la conclusion de contrats par voie électronique.

1.6.2.5. Les sanctions.

2. Connaissances générales sur le crédit.

2.1. Nature, caractéristiques, finalités des différentes formes de crédit aux particuliers.

2.1.1. Crédit à la consommation.

2.1.2. Crédit immobilier.

2.1.3. Prêt viager hypothécaire.

2.1.4. Regroupement de crédits.

2.2. Caractéristiques et finalités des crédits aux professionnels.

2.3. Analyse des caractéristiques financières d’un crédit.

2.3.1. Les différents types de taux et leurs caractéristiques.

2.3.2. Coût et durée totale du crédit.

3. Notions générales sur les garanties.

3.1. Les différents types de garanties.

3.2. Leurs limites.

3.3. Notions générales sur les sûretés.

3.4. Le cautionnement.

4. Notions générales sur les assurances des emprunteurs.

4.1. Généralités.

4.1.1. Le principe de libre choix du client, notamment principe de libre choix du contrat

d’assurance des emprunteurs lors de la souscription d’un crédit immobilier.

4.1.2. Tarification collective ou individuelle, incidence sur les taux.

4.2. Les risques couverts.

4.2.1. Le décès.

4.2.2. L’invalidité.

4.2.3. L’incapacité.

4.2.4. La notion de « niveau de garantie équivalente ».

4.3. Tarification du risque emprunteur.

4.3.1. Sélection médicale, risques professionnels ou sportifs.

4.3.2. Tarification du risque aggravé (majoration, exclusion, franchise).

4.3.3. Le risque aggravé de santé : la convention AERAS.

5. Les règles de bonne conduite.

5.1. La protection du client.

5.1.1. Connaissance du client.

5.1.2. La loi sur les discriminations.

5.1.3. Exigence de loyauté : obligation d’agir de manière honnête, équitable, transparente et

professionnelle au mieux des droits et des intérêts des clients.

5.1.4. Connaissance des droits et obligations de l’emprunteur et du conjoint non coemprunteur.

5.1.5. Obligation d’information précontractuelle lors de l’entrée en relation.

5.1.6. Présentation des caractéristiques de la prestation.

5.1.7. Devoir de conseil ou de mise en garde et recueil des informations nécessaires.

5.1.8. Cas des contrats à distance.

5.1.9. Formaliser et documenter l’accompagnement du client.

5.1.10. Convention préalable sur les frais et les liens capitalistiques.

5.2. La prévention du surendettement et l’endettement responsable.

5.2.1. Présentation et caractéristiques de situations de surendettement.

5.2.2. Connaissances et démarches nécessaires à la prévention du surendettement.

5.2.3. Explications et avertissements à donner en cas de risque de surendettement.

5.2.4. Présentation des principes et des procédures de traitement du surendettement.

5.2.5. Risque auquel s’expose le prêteur en cas de surendettement de l’emprunteur, en

particulier la possibilité pour les commissions de surendettement d’annuler en tout ou partie les

dettes contractées par ce dernier.

5.2.6. Le traitement du surendettement : commission de surendettement, organisation, fonctionnement, saisine, rôle de la Banque de France.

5.3. La prévention des conflits d’intérêts.

5.3.1. Dévoilement des mandats.

5.3.2. Liens financiers et capitalistiques avec les mandants ou les établissements de crédit ou

de paiement.

5.3.3. Transparence sur les frais et sur la rémunération de l’intermédiaire (contenu, limites).

5.3.4. Règles de rémunération des personnels des intermédiaires.

6. Contrôles et sanctions.

6.1. Connaissance des infractions et manquements relatifs au non-respect des règles figurant

au titre Ier du livre III du code de la consommation et de leurs sanctions.

6.2. Les contrôles internes et le CRBF n° 97-02 relatif au contrôle des établissements de crédit.

6.3. La notion de prestation essentielle ou importante externalisée par la banque.

6.4. Ses conséquences pour l’IOBSP.

6.5. ACPR : compétences, contrôle, sanctions.

6.6. DGCCRF : compétences, contrôle, sanctions.

6.7. ORIAS : compétences, contrôle.

6.8. Rôle de l’autorité de publicité.

B. – Les modules spécialisés

1. Module n° 1 : crédit consommation et crédit de trésorerie (durée minimale : 14 heures)

1.1. L’environnement du crédit de trésorerie et à la consommation.

1.1.1. Les principaux textes législatifs (loi MURCEF, loi Châtel, loi Lagarde).

1.1.2. Les fichiers, finalités et modalités de consultation (FICP, FCC, FIBEN).

1.1.3. La réglementation en matière de publicité.

1.1.4. Les types de crédit aux particuliers et leur adaptation aux besoins du client.

1.2. Le crédit à la consommation.

1.2.1. Caractéristiques financières d’un crédit à la consommation : le taux débiteur ; le taux annuel effectif global ; le coût total du crédit ; la durée du crédit ; le montant total dû par l’emprunteur ; le montant total du crédit ; le montant, le nombre et le contenu des échéances ;

pour les locations avec option d’achat, le montant des loyers et le prix d’achat en cas

d’exercice de l’option.

1.2.2. Modalités de garantie des crédits et conditions de fonctionnement de la garantie.

1.2.3. Les coûts associés.

1.2.4. Connaissance, pour les différentes formes de crédit, des droits et obligations de l’emprunteur et du conjoint non coemprunteur, à la formation du contrat et en cours de son exécution.

1.3. Connaissances et diligences à accomplir pour assurer une bonne information de l’emprunteur.

1.3.1. Les explications à fournir à l’emprunteur pour lui permettre de comprendre le contenu de

la fiche mentionnée à l’article L. 311-6.

1.3.2. Etablissement de la fiche mentionnée à l’article L. 311-10.

1.3.3. Les caractéristiques essentielles du crédit proposé.

1.3.4. Les conséquences que le crédit peut avoir sur sa situation financière, y compris en cas de défaut de paiement.

1.3.5. La remise de l’offre de contrat de crédit ainsi que les explications à fournir.

1.4. La préparation d’un dossier de crédit à la consommation.

1.4.1. L’analyse du dossier.

1.4.2. Liste des informations à recueillir.

1.4.3. Liste des documents nécessaires au dossier.

1.5. Etude détaillée de plusieurs dossiers.

Savoir rédiger une note de synthèse.

2. Module n° 2 : le regroupement de crédits (durée minimale : 14 heures)

2.1. L’environnement du regroupement de crédits.

2.1.1. Rappel législatif (loi Scrivener, loi MURCEF, loi Lagarde).

2.1.2. Les différents intervenants : les établissements de crédit ; les notaires, les huissiers, services sociaux.

2.2. Le regroupement de crédits.

2.2.1. Les finalités d’un regroupement de crédits.

2.2.2. Les différents types de regroupement de crédits, dont le rachat de crédit hypothécaire.

2.2.3. Les typologies de regroupement.

2.2.4. Les types de prêts regroupés.

2.2.5. L’environnement bancaire.

Les établissements de crédits généralistes ou spécialisés.

Les spécificités.

Les exigences et le contrôle.

Le taux de transformation.

Les comparateurs.

2.3. Connaissances et diligences à accomplir pour assurer une bonne information du candidat

au regroupement.

2.3.1. Les explications à fournir.

2.3.2. Les conditions de mise en place et leur conformité à l’intérêt du client.

2.4. Le dossier de regroupement.

2.4.1. L’analyse du dossier.

2.4.2. Liste des documents nécessaires à l’étude du regroupement.

2.4.3. L’identité.

2.4.4. La situation contractuelle : mariage, PACS, indivision, divorce.

2.4.5. Le recueil des pièces nécessaires (bulletin de salaire, avis d’imposition, quittances…).

2.4.6. Le contrôle.

2.4.7. Les relevés de compte : inventaire exhaustif, contrôle.

2.4.8. La balance bancaire : fonctionnement, notion de charge et de ressource exceptionnelle.

2.4.9. L’appréciation rapide de la faisabilité d’un dossier avec ou sans garantie.

2.5. Etude détaillée de plusieurs dossiers.

Savoir rédiger une note de synthèse.

3. Module n° 3 : les services de paiement (durée minimale : 14 heures)

3.1. L’environnement des services de paiement.

3.1.1. La transposition de la directive services de paiement.

3.1.2. Incidence de la directive SEPA.

3.1.3. Le rôle des établissements de paiement et des établissements de monnaie électronique.

3.2. Les différents services de paiement.

3.2.1. Le paiement par carte.

3.2.2. Les cartes de retrait.

3.2.3. Les cartes de paiement.

3.2.4. Les cartes de crédits.

3.2.5. Les services de transfert d’argent.

3.2.6. Les autres services de paiement.

3.2.7. La gestion des moyens de paiement.

3.3. Les droits de la clientèle en matière de services de paiement (délais d’exécution des

ordres, informations, incidents de paiement…).

3.3.1. Connaissances et diligences à accomplir pour assurer une bonne information des

clients.

3.3.2. Les informations à fournir aux fins d’exécution correcte de l’ordre, sur les délais

d’exécution, les frais, le cas échéant le taux de change, les dispositifs de sécurité, les

diligences à accomplir en cas de perte, vol ou détournement de l’instrument de paiement.

3.3.3. La convention de services de paiement : contenu.

3.4. La préparation d’un dossier de service de paiement.

3.4.1. L’analyse du dossier.

3.4.2. Liste des informations à recueillir et à donner.

3.4.3. Liste des documents nécessaires au dossier.

3.5. Etude détaillée de plusieurs dossiers.

Savoir rédiger une note de synthèse.

4. Module n° 4 : le crédit immobilier (durée minimale : 14 heures [niveau 2 et intermédiaires européens] et 24 heures [niveau 1])

4.1. L’environnement du crédit immobilier.

4.1.1. Rappels législatifs (loi Scrivener, loi Châtel, loi MURCEF, loi SRU).

4.1.2. Les établissements de crédit.

4.2. Les intervenants et le marché.

4.2.1 Les notaires.

4.2.2. Les agents immobiliers.

4.2.3. Les promoteurs.

4.2.4. Les lotisseurs.

4.2.5. Les constructeurs.

4.2.6. Les conseillers en investissements financiers.

4.2.7. Les conseillers en gestion de patrimoine.

4.2.8. Les IOBSP.

4.2.8. L’organisation et le fonctionnement de la publicité foncière

4.3. Le crédit immobilier.

4.3.1. Caractéristiques financières d’un crédit immobilier : le taux annuel effectif global ; le coût

total du crédit ; la durée du crédit ; le taux fixe le taux variable, les taux capés ; le montant, le

nombre et le contenu des échéances.

4.3.2. Modalités de garantie des crédits et conditions de fonctionnement de la garantie.

4.3.3. Le mécanisme AERAS en cas de risque de santé aggravé.

4.3.4. Connaissance des droits et obligations de l’emprunteur et du conjoint non coemprunteur, dès la formation du contrat et en cours de son exécution.

4.3.5. Les principaux prêts immobiliers.

4.3.6. Les prêts classiques et les particularités bancaires.

4.3.7. Les prêts pour financer la vente en état futur d’achèvement.

4.3.8. La maîtrise du financement du CCMI.

4.3.9. Le relais.

4.3.10. In fine.

4.3.11. La renégociation de crédit.

4.3.12. Le prêt viager hypothécaire.

4.3.13. Les prêts aidés : le principe de proposition prioritaire d’un prêt aidé en cas d’éligibilité du

candidat à l’emprunt.

4.3.14. Les prêts conventionnés PAS et PC.

4.3.15. Le prêt à taux zéro.

4.3.16. L’éco prêt à taux zéro.

4.3.17. Le PEL-CEL.

4.3.18. Le prêt au titre de la participation des employeurs à l’effort de construction (PEEC)

4.3.17. Les dispositifs d’investissements locatifs.

(ex. : dispositifs loi Scellier, loi Borloo, LMP et LMNP. Loi Malraux. Les SCPI, etc.)

4.4. Connaissances et diligences à accomplir ainsi que les explications à fournir pour assurer une bonne information de l’emprunteur.

4.4.1. Capacité d’emprunt et de remboursement des candidats (notions générales sur

l’évaluation de la solvabilité).

4.4.2. Explications à fournir à l’emprunteur.

Explications adéquates.

Mise en garde de l’emprunteur.

4.4.3. La fiche standardisée d’information.

4.4.4. Remise de l’offre de prêt ainsi que les explications à fournir.

4.5. La constitution du dossier de crédit immobilier.

4.5.1. Le mandat.

4.5.2. Définition de l’objet du prêt et du projet immobilier.

4.5.3. Liste des informations à recueillir et documents nécessaires au dossier.

4.5.4. L’adaptation du crédit proposé aux besoins du client : motivation.

4.5.5. Conditions de l’acquisition.

Le mode d’acquisition.

Le montant de l’acquisition.

Le montant de l’apport.

4.5.6. Caractéristiques de l’emprunteur.

L’environnement matrimonial.

L’environnement patrimonial.

La capacité d’emprunt.

Les documents à fournir.

4.5.7. La présentation de l’offre de prêt.

Ordonnancement du dossier.

Note de synthèse.

4.5.8. La gestion de l’offre de prêt.

4.6. Etude détaillée de plusieurs dossiers.

Savoir rédiger une note de synthèse.

1. Le secteur de l’assurance

1.1 Modèle économique

1.2 Assurances

1.3 Les risques couverts

1.4 Le contrat d’assurance

1.5 Les métiers spécifiques à l’assurance

2. Notions générales sur les assurances des emprunteurs

2.1 : Généralités

2.1.1 L’assurance de prêt est-elle obligatoire ?

2.1.2 Avant la réforme

2.1.3 A partir de 2010 : Mise en place de la loi LAGARDE

2.1.4 A partir de 2014 : Mise en place de la loi Hamon

2.1.5 A partir de 2017 : La loi Sapin 2, pour résilier tous les ans

2.1,6 A partir de 2022 : la loi Lemoine, pour résilier à tout moment

2.2 : Tarification et incidence sur les taux

2.2.1 Tarification collective ou individuelle, incidence sur les taux

2.2.2 Tarification collective = Contrat groupe.

2.2.3 Tarification individuelle = Délégation.

QUIZ : Savoir généraux

3. Les risques couverts

3.1 Introduction

3.2 : Le décès

3.3 : L’invalidité

3.4 : L’incapacité

4. Lexique des garanties

4.1 La garantie décès

4.2 La garantie P.T.I.A. Perte total et irréversible de l’autonomie

4.3 La garantie I.P.T. : Invalidité Permanente Totale, Invalidité + de 66%, 2ème catégorie Sécurité Sociale

4.4 La garantie I.P.P. Invalidité Permanente Partielle Invalidité entre 33 et 66% 1ère catégorie Sécurité Sociale

4.5 La garantie I.T.T. : Incapacité Temporaire de Travail suite à arrêt Maladie ou Accident

4.6 La garantie perte d’emploi

4.7 Pour résumer

4.8 La notion de « niveau de garantie équivalente »

4.9 Substituer une assurance emprunteur par une autre

4.10 La loi Bourquin et l’assurance de prêt immobilier

5. La tarification du risque emprunteur

5.1 Sélection médicale, risques professionnels ou sportifs

5.2. Tarification du risque aggravé (majoration, exclusion, franchise)

5.3 Le risque aggravé de santé : la convention AERAS

5.4 Le droit à l’oubli ?

6. Les modes de calcul des primes d’assurance

6.1 Les primes fixes

6.2 Les primes variables

7. Déontologie et règles de bonne conduite

QUIZ : Risques couverts et garanties

Notre formation e-Learning permet aux stagiaires un apprentissage efficace et accessible à tous. Nos formations en distanciel sont composées de modules regroupant des articles actualisés et des références législatives. Les modules pédagogiques sont accompagnés de cas pratiques, d’exemples chiffrés et de cas concrets. Chaque stagiaire a la possibilité d’interroger le formateur en charge du programme soit par mail (sans interruption) soit par téléphone (aux heures ouvrées) avec une ligne directe dédiée ou au travers de notre chat en direct.

Durant toute votre formation pour obtenir votre certificat d’IOBSP niveau 1 et IAS niveau 3, l’équipe de Courtage Academy reste à votre service pour toute question technique ou pédagogique. En cas de problème technique, ou pour toute question, notre support en ligne est là pour vous accompagner et vous apporter l’aide nécessaire :

![]()

Un spécialiste métier pourra être interrogé pour vous épauler à tout moment au cours de votre formation. Bien que cette formation se déroule en distanciel, vous ne vous retrouvez pas seul.

Une validation des connaissances se fait à chaque étape de la formation pour notamment s’assurer de la qualité de l’apprentissage.

Les tests sont sous forme de QCM, regroupant plus de 200 questions. Les réponses des QCM sont visées et le stagiaire connaît en temps réel le résultat de chaque test. Cela lui permet en plus d’auto-évaluer la qualité des connaissances acquises.

Pour réussir il faut obtenir un minimum de 70 % de bonnes réponses sur l’ensemble des QCM réalisés.

Le parcours du stagiaire est accessible 24/7, Il n’y a pas de matériel physique de fourni, nos offres sont toutes dématérialisées. Les différents modules et les stagiaires sont en permanence suivis par un outil de suivi (tracking) qui permet au formateur d’analyser à distance l’évolution du parcours de formation. L’avancement de l’apprentissage se fait au rythme que le stagiaire décide et est même adapté à des personnes ayant besoin d’un tiers temps comme les dyspraxiques. La formation est adaptée aux personnes en situation d’handicap. Un contrôle continu de la progression via des tests de validation est intégré.

Les stagiaires ont même la possibilité de recommencer une fois un test s’ils n’atteignent pas les minima requis.

Chaque étudiant possède un identifiant et un mot de passe personnel lui permettant de se connecter sur son espace formation où il pourra suivre l’évolution de sa formation et sa progression. Il aura en outre la possibilité de voir ses bonnes ou mauvaises réponses aux divers quiz à l’issue de la formation. Toutes les actions de formation en ligne font l’objet d’un contrôle grâce notamment à un relevé de connexion. Un suivi de formation régulier est effectué par nos soins, ce qui permet au tuteur de suivre à distance l’évolution du parcours de l’apprenant. Ces actions de suivi permettent de détecter les décrocheurs et l’intervention de l’équipe pédagogique pour trouver des solutions avec le stagiaire.

Modalités d’inscription et de paiement

Inscrivez-vous directement en achetant votre formation, votre espace dédié à la formation sera alors immédiatement créé. Vous pouvez aussi demander à faire financer votre formation via votre compte personnel de formation. L’inscription se fera dès validation de la prise en charge par mon compte formation. Nous pourrons vous accompagner pendant ce processus d’inscription. Nous avons aussi la possibilité de demander des aides au financement auprès de Pôle Emploi, l’AGEFIPH et autres organismes

Les formations étant en distanciel, les entrées en formation se font à tout moment. Dès l’inscription validée, vous aurez accès à la formation, et ce, 7j/7 et 24h/24.

Le règlement intérieur s’applique à tous les stagiaires participant à une formation dispensée par courtage-academy.com, et ce, pendant toute la durée de la formation suivie.

Vos référents de formation

Référent pédagogique : Christophe Probst![]()

07 84 56 60 15

Référent technique : François Pache![]()

04 72 60 62 50

Conseillère formation : Nelly Chanteloup![]()

07 84 56 60 15

Référent administratif : Cindy Revallo![]()

04 72 75 65 65

Formation et accessibilité

Le contenu de nos formations, les fonctionnalités et quiz des différents modules sont tous accessibles aux personnes sourdes ou malentendantes. Celles-ci peuvent également consulter nos vidéos grâce à leurs sous-titres. Les personnes en situation d’handicap peuvent avoir un accompagnement dédié, retrouvez ici la liste des organismes spécialisés.

Pour suivre nos formations dans de bonnes conditions, il vous faudra avoir une certaine aisance avec un ordinateur, mais également savoir utiliser internet. Les apprenants doivent savoir utiliser au minimum les principales applications d’un poste de travail sous Windows ou Mac (messagerie, navigateur Web, bureautique…).

- Avoir un accès internet stable

- Avoir à sa disposition, pendant toute la durée de la formation, un ordinateur personnel (Apple ou PC) avec un navigateur récent (Windows : Internet Explorer 10 ou versions ultérieures, Microsoft Edge (dernière version), Google Chrome (dernière version), Firefox (dernière version) ; Mac : Safari (dernière version), Google Chrome (dernière version), Firefox (dernière version))

- Vous devrez permettre à votre navigateur l’utilisation des cookies sur notre site. Les formations étant chronométrées, ces derniers serviront notamment à enregistrer votre progression sur votre navigateur

L’accès au site et à vos formations est illimité jusqu’au quiz final. Une fois votre formation terminée et l’obtention du livret, vous conservez un accès à la formation IOBSP niveau 1 et IAS niveau 3 pendant 1 mois. Ce délai supplémentaire vous permettra notamment de revoir certains chapitres mais également de consulter l’ensemble des tests et quiz avec leurs questions et réponses afin de voir où vous aviez fait des erreurs.

Découvrez en vidéo Courtage Academy